新年1月の月間特集は「投資を知る」。

昨年2022年は岸田政権が「貯蓄から投資」を柱とする「資産所得倍増プラン」を掲げ、与党は2023年度の税制改正大綱を決定。この改正大綱では、「NISA」を新たな仕組みにして、非課税で保有できる期間を無期限に、そして生涯での投資総額の上限を1,800万円にするとした。

かつては銀行などにお金を預けておけばよかったが、現在では将来のための資産を増やすために投資をすることが一般的になりつつあるということだろう。

新年を機に検討したい人もいると思うが、初心者には「投資は怖い」というイメージがある人もいるかもしれない。投資を始めるにあたって、どのようなことを最初に理解しておけばいいのだろうか?

そこで、金融庁のサイトに「投資の基本」の内容がわかりやすくまとめられているので、投資の効果やリスクなどを紹介したい。

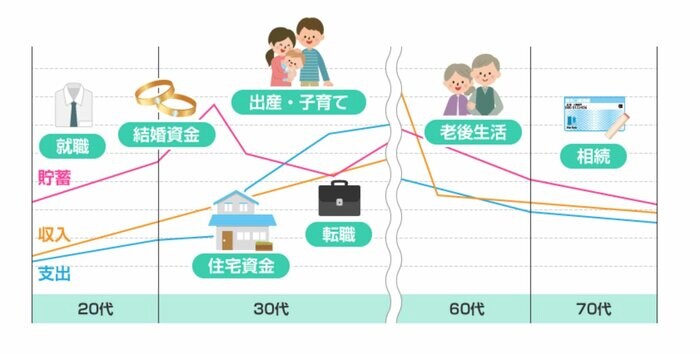

まずはライフプランを考える

人生においては、就職や結婚、子どもの教育、住宅購入などの様々場面でお金がかかる。

ライフプランとは、将来に向けた人生の設計図のことで、「こうした人生における各種イベントを想定して、どのくらいのお金がかかるかを考えて準備したり、あるいは病気や災害といった想定外の事態に備えたりしておく必要がある」という。

このようにライフプランは、お金と密接な関わりがあるとし、「具体的なライフイベントをお金と結びつけて考えてみましょう」と、金融庁は呼びかけている。具体例についても下記のように示している。

・将来どのような仕事に就くのか→どのくらいの収入があるのか

・結婚(結婚式)はするのか→するのであれば、費用はどのくらいかかるのか

・子どもは作るのか→作るのであれば、出産や子育て・教育にどのくらいの費用がかかるのか

・住宅は持ち家に住むのか、賃貸にするのか→購入費用・賃料はどのくらいかかるのか

・転職はするのか→するのであれば、収入はどのくらい変わるのか

・老後はどういった生活がしたいのか→老後の資金はどのくらい必要なのか

このようにして、自分のライフプランを早いうちから考えておくことは、自分の将来のビジョンを明確にする上で、とても重要だという。

投資と貯蓄の違いとは?

そして、将来に向けてお金を準備するには「資産形成」を行っていくことになるが、方法として「貯蓄」と「投資」の2つがある。

一般的に「貯蓄」とはお金を蓄えることで、銀行の預金など。一方、「投資」とは利益を見込んでお金を出すことで、株式や投資信託などの購入が「投資」にあたる。

銀行などに預けている普通預金などは基本的に「自由に引き出せるお金」で、日常生活資金を始めとした、すぐに必要となる可能性のあるお金は、こうした自由に引き出すことのできる(流動性が高い)「貯蓄」の形で、持っておくことが大切となる。

一方、教育や老後資金など、今すぐに必要にならなくても、将来のために増やしていきたいお金は、株式や投資信託などを利用した「投資」の形で、長い期間をかけて少しずつ増やしていくと良い。値上がりや利益の分配などを通じて、預貯金よりも利益を得られる可能性が高いという性質があり、一般的には先を見越した備えのために活用するのに向いているのだ。

複利効果と同時にリスクも知っておく

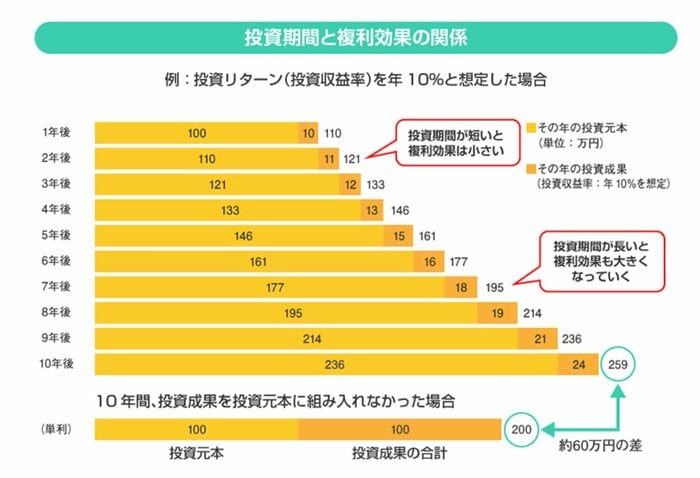

また投資には、中長期的に行っていくことで、投資資金を運用して得られた利益が更に運用されて増えていく「複利」の効果がある。「投資期間」と「複利」の効果には関係があり、投資期間が長いほど、複利効果も大きくなる傾向がある。また投資期間が長いことで、投資による価格変動リスクが小さくなり、安定した収益が期待できる。

一方で「リスク」もある。さまざまな種類があるが、それがどのような内容なのかを正しく理解しておくことが重要。以下が、投資における「リスク」の代表的な例となる。

株価変動リスク:

株(株式)の価格が上下する可能性のこと。

株価(株式の価格)の変動は、日本はもちろん、世界各国の景気や経済の動向、政治や経済の情勢のほか、株式を発行している企業の業績など、さまざまな要因によって起こる。

信用リスク(デフォルト・リスク):

株式や国債・債権などを発行している国や企業が、財政難や経営不振などを理由に投資家から預かっていたお金(元本)や利息の一部または全部を返済する能力がなくなる可能性のこと。

流動性リスク:

市場(マーケット)で金融商品を売りたいときに売ることができなかったり、希望する価格で売れなかったりする可能性のこと。

金利変動リスク:

金利の変動によって、債券の市場価格が変動する可能性のこと。金利が上昇すると、債券価格は下落し、金利が低下すると、債券価格は上昇する。

為替変動リスク:

異なる通貨の為替相場の動きにより、外貨建ての円換算による金融商品の価値が変動する可能性のこと。

例えば、ドル建てで金融商品を持っている場合、為替相場が円高・ドル安に動いたときには、日本円で見たとき外国証券の価値が減少することになる。このドル建てで持っている金融商品の価格が、将来の円高・ドル安によって価格が減少する可能性のことを、「為替変動リスク」と呼ぶ。

リスクを減らすには「分散投資」の考え方

このようなリスクを減らす方法の一つに分散投資がある。分散投資には、「資産・銘柄」の分散や「地域の分散」などのほか、投資する時間(時期)をずらす「時間(時期)分散」という考え方がある。

【資産・銘柄の分散】

投資対象となる資産や、株式等の銘柄には様々なものがあるが、それぞれの資産・銘柄は、常に同じ値動きをするわけではない。こうした資産や銘柄の間での値動きの違いに着目して、異なる値動きをする資産や銘柄を組み合わせて投資を行うのが「資産・銘柄の分散」の手法となる。

こうした手法を取り入れることで、例えば特定の資産や銘柄が値下がりした場合には、他の資産や銘柄の値上がりでカバーする、といったように、保有している資産・銘柄の間で生じる価格変動のリスク等を軽減することができる。

【地域の分散】

投資する対象が存在する地域も日本には限られない。したがって、投資対象の資産や銘柄の価格は、投資の対象となっているものが存在している国や地域の状況、為替変動などによって、様々な値動きをすることになる。そこで、こうした投資対象地域の性質による値動きの違いに着目して、異なる状況にある地域の資産や銘柄、通貨を組み合わせて投資を行うのが「地域の分散」の手法となる。

国内と国外、あるいは先進国と新興国のように、異なる国・地域の資産・通貨を組み合わせて投資を行うことで、保有している資産・銘柄の間で生じる価格変動のリスク等を軽減することができる。

【時間(時期)分散】

「資産・銘柄の分散」や「地域の分散」で見てきたとおり、個々の資産や銘柄はその性質に応じて様々な値動きをする。そこで、一度に多額の投資を行うのではなく、積立投資信託のように、少額・定期定額で投資を行うことで、時期による値動きに応じて、価格が高い時期には少なく、価格が低い時期には多く投資を行うのが「時間(時期)の分散」(ドル・コスト平均法)の手法となる。

経済の動向等によって、高い価格で投資を行う時期と低い価格で投資を行う時期が生じることになるが、長い目で見ると、一回あたりの投資価格は平準化されていくことから、短期的な急な値下がりなどが生じても、それによって生じる損失の程度を軽減することが可能になる。

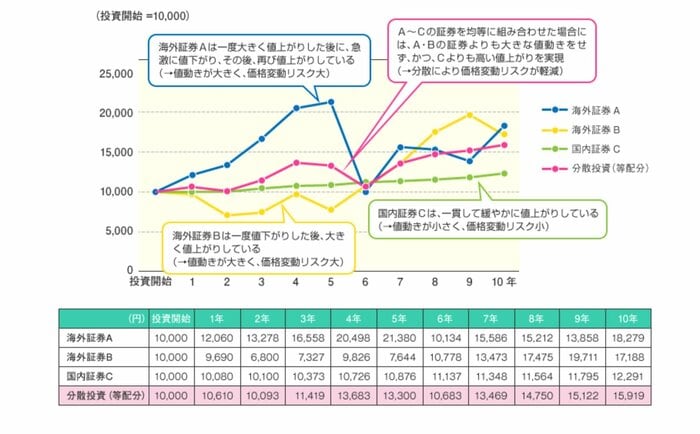

「資産の分散」「地域の分散」の例

では、どれくらいのリスクが分散できたりするのだろうか? 具体的な数字を用いて紹介する。

【「資産(銘柄)の分散」の例】

「異なる地域」の「異なる種類」の架空の証券を想定し、いずれの証券についても、最初は10,000円で購入。その後、以下のグラフのような値動きをしたものと仮定する。

特に「海外証券A」「海外証券B」の価格は年によって大きく変動しているが、これら2つと「国内証券C」を組み合わせた平均の「分散投資(等配分)」の値動きは、比較的安定した値動きを見せた。

これは、対照的な値動きをした「海外証券A」と「海外証券B」、そしてなだらかな上昇を続けた「国内証券C」のそれぞれの値動きが合わさったことで、異なる種類の証券での運用という意味での「資産(銘柄)分散」と、国内外の証券での運用という意味での「地域の分散」が作用し、全体として安定的な値動きが実現できたことを示している。10年目の投資成果として元本の1万円を割り込むことはなかった。

【「時間(時期)の分散」(ドル・コスト平均法)の例】

次に、毎月1万円ずつ、1年間の間、ある投資信託を購入し続ける場合を考えてみる。購入する投資信託は、以下のグラフのような値動きをしたものとする。

最初に投資信託を購入した1月時点の単価が1口10円だった場合、10,000円で1,000口購入できることになる。他方で、最も値が下がって1口2円になった9月時点では、同じ1万円で5,000口購入できる。

12月末時点の投資信託の価額:5円/口×27,123口(総投資口数)=135,615円

12月末時点の投資総額:10,000円/月×12カ月=120,000円

損益:135,615円-120,000円=15,615円(利益)

1万円/月×12カ月なので、1年間経った時点での投資総額120,000円と比較すると、15,615円の利益が出ていることが分かる。高い値段の時に投資した分の値下がりが、低い値段のときに投資した分の値上がり分でカバーされた結果ということができる。

金融庁「大切な内容を分かりやすく伝えたい」

このように複利効果やリスク、分散投資の例などが紹介され、初心者にもとてもわかりやすい内容だろう。いつからどのような趣旨で、このサイトを公開しているのだろうか? 金融庁の担当者に聞いた。

——どのような理由から公開を始めたの?

国民が安定的に資産形成に取り組めるよう、「大切な内容を分かりやすくお伝えしたい」との趣旨から、NISAが始まった2年後の2016年5月から公開しています。

——「投資の基本」において、何に一番留意してほしい?

お金が必要なタイミングは国民それぞれで、ライフプランがこれまでと比べて多様化しています。そこで、まずはご自身のライフプランをしっかり考えていただきたいです。私たちが出張授業などでお話しさせていただく際にも、最初にお伝えしていることが「ライププラン」になります。その上で、これらの基本を学んでいただきたいです。

たしかに、お金が必要なタイミングは仕事やプライベートのイベントのタイミングで大きく異なる。

まずはライフプランをしっかり考える。そして、自己責任と言われるリスクについて学ぶことも忘れずに、今回紹介した「投資の基本」への理解を深めてほしい。

・出典:金融庁ウェブサイト

※「投資の基本」(金融庁) (https://www.fsa.go.jp/policy/nisa2/knowledge/basic/index.html)をもとにプライムオンライン編集部が作成