岸田首相が目玉政策として打ち出している「資産所得倍増プラン」。

28日、政府はその具体策を決定。その第1の柱として掲げたのが、少額投資非課税制度=「NISA(ニーサ)」の大幅拡充です。

株の売買で得た利益や投資信託の配当金を、一定の範囲内で非課税とするこの制度。

今回、これまであった制約を大幅に緩和。今後5年間で、その投資額を56兆円へと倍増させる目標を掲げています。

しかし街の人からは、「知識もないまま推奨されても」「失敗することもあるよ、みたいなイメージ」「投資というリスクを伴うものを、国民にやらせるのはいかがなものか」など、不安の声が聞こえてきました。

「NISA」と呼ばれる投資制度、果たしてその仕組みとは?所得倍増を実現するための賢い活用法とは?

「めざまし8」は、専門家に詳しく話を聞きました。

政府の掲げる「資産所得倍増プラン」 鍵となる「NISA」とは

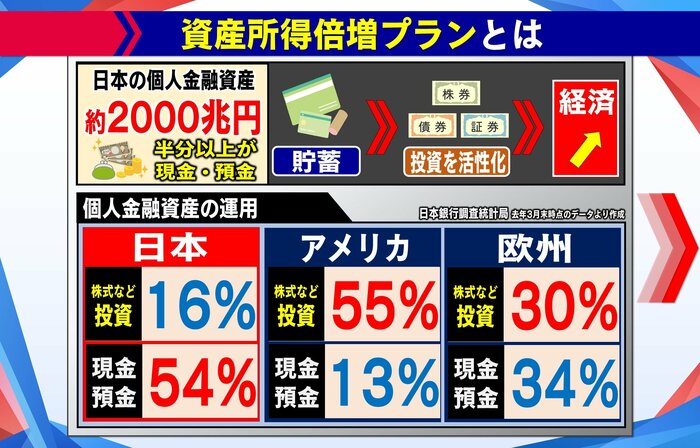

約2000兆円ともいわれている、日本の個人金融資産。しかし、その半分以上が現金や預金だとされています。

「資産所得倍増プラン」は、そうした“眠っている貯蓄”を投資に向かわせることで、個人の資産を増やし、ひいては商いを増やして、日本経済を活性化するという政策です。

その根拠として政府は、欧米に比べて低すぎる日本の投資を指摘しています。

個人金融資産の運用比率を世界と比べると、アメリカは55%、欧州も30%を株式などの投資に充てているのに対して、日本はわずか16%にとどまっています。

こうした投資への意識を活性化させるために、政府が柱として掲げているのが、少額投資を促す税優遇制度「NISA」です。通常だと投資で得た利益の約20%が課税されるのに対して、NISAは「一定範囲」ではあるものの、それらが非課税になります。

今回、変わるのはまさにその「非課税の範囲」です。

現行制度では投資額や期間に制限がありますが、今回の資産所得倍増プランにより、投資額の上限を大幅に拡大。さらに期限は無期限と変更されることになるのです。

政府は、これによってNISAの総口座数を、現在の約1703万(2022年6月末時点)から、5年で3400万口座に倍増、さらに投資総額を現在の約28兆円(2022年6月末時点)から、5年で56兆円に倍増させることを目標としています。

実際にこのような優遇措置で、どれだけ効果が見込めるのでしょうか?

年間300件以上のマネーカウンセリングを手がける、ファイナンシャルプランナーの國松典子氏は、こう話します。

ファイナンシャルプランナー 國松典子 氏:

皆さん非常に「NISA」という言葉に対しては関心が高いのですが、実際に実行できていない方が非常に多いなと感じます。

そういった意味では、背中を押す形になり、この拡大により利用者は増えると思います。

「利用者は増える」という國松氏。さらに…

ファイナンシャルプランナー 國松典子 氏:

現在、食品や電気料金など、身近なもののサービスの値上げが続いているというのは皆さん体感しているところだと思います。

現金や利息のつかない預金を持っているというのは、その価値が“目減り”している状態になっています。そういった意味では、資産運用というのは有効な手段だと思います。

ただ「投資」なので、リスクを伴うという意味では知識が必要です。この流れにうまく乗れるかどうかは、きちんと知識をつけられるかというのがポイントになると思います。

初心者必見!NISAの賢い活用法

リスクを伴う「投資」への不安。

それを少しでも解消できるよう、「めざまし8」は國松典子氏に「初心者でもわかる、NISAの賢い活用法」を教えてもらいました。

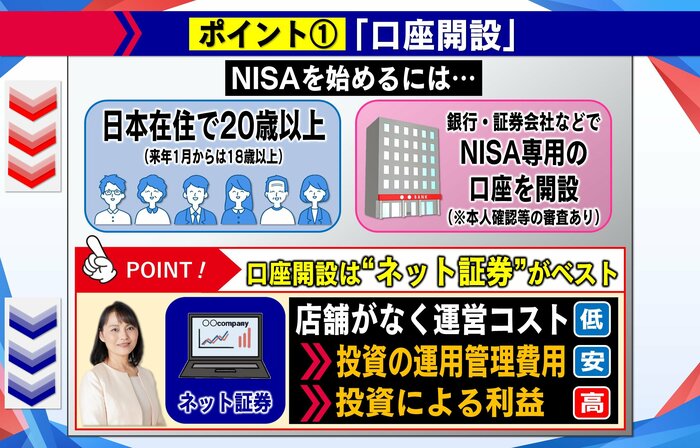

■ポイント①「口座開設」

まず、NISAを始める条件として、日本在住で20歳以上であることが必要です。(2023年1月からは18歳以上)

さらに、銀行や証券会社などで、NISA専用の口座を開設しなくてはいけません。

國松氏はこの口座開設は「ネット証券」がベストだといいます。

ネット証券は店舗がなく、運営コストが低いため、投資の際に必要な運用管理費用が店舗型の銀行や証券会社よりも安く抑えることができます。また、投資の運用管理費用は投資額の中から差し引かれるため、費用が安いほど利益の幅もより高くなるといいます。

■ポイント②「投資方法」

NISAには、好きな銘柄を自分で選び自由に投資できる「一般NISA」と、積み立て型の投資信託の「つみたてNISA」の2種類があります。

初心者の方は「つみたてNISA」がオススメです。「つみたてNISA」は毎月一定額を無理なく投資することができ、最低100円からの投資が可能です。

自ら銘柄を選ぶ必要はなく、運用はプロにお任せなので知識がなくても安心。投資先も複数の金融商品に分散してくれるので、大損するリスクはほとんどないともいいます。

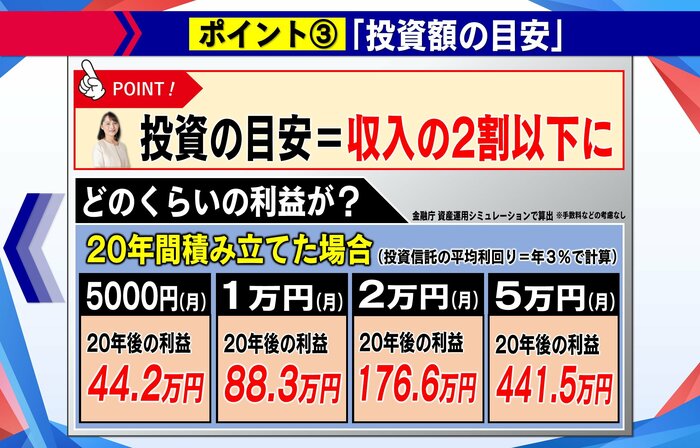

■ポイント③「投資額の目安」

投資金額の目安はどの程度が良いのでしょうか?

國松氏は、「投資の目安は月々の収入の2割以下に」といいます。

金融庁のHPで、積立金による利益のシミュレーションを行ったところ、以下のような結果になりました。

・月々の積立額 5000円

20年後の利益 44.2万円

・月々の積立額 2万円

20年後の利益 176.6万円

・月々の積立額 5万円

20年後の利益 441.5万円

ファイナンシャルプランナー 國松典子 氏:

つみたてNISAですと、投資信託というものを使います。“株”ほどの大きな利益は期待できないものの、株よりもリスクが低め。少額でできたり、ある程度のリターンが期待できたりするというのが、メリットかと思います。

ただ、「投資」に全てお金を回してしまうのではなく、流動性のお金と、運用の資金というのはバランス良く持つ必要があると思います。

例えば緊急事態が起こったときに、ぱっと使える現金預金というのはすごく重要なので、そういうお金を持ちながら、自分のマネープランに合わせた投資計画を立てて、投資をしていくことがとても大事だと思います。

これで日本経済は活性化する? 指摘される問題点

「NISA」によって今後、日本の経済は活性化されていくのでしょうか?

國松氏は今後についてこう指摘します。

ファイナンシャルプランナー 國松典子 氏:

資産を増やすために、今、生活が苦しい中でまたお金を投資しなくてはいけないという状況で、手取りが減るということに皆さんナーバスになっています。

仮に投資しましたといっても、将来不安があるので、すぐには消費には回りにくいのではないかと考えます。そうすると、所得倍増になるというは、かなり先のことになるのではないかなと思います。

なので、日本の株式にも投資をしたり、活性化するような対策というのを同時進行で行っていかない限り、逆に悪影響を及ぼす可能性も考えられるのではないかなと思います。

(めざまし8 「わかるまで解説」より 11月30日放送)