10年で最大400万円が減税される今のしくみ

今後の税金のしくみをどうするのか。来年度の税制改正に向けた議論が、自民党・公明党の税制調査会で進んでいるが、大きな焦点が住宅ローン減税の扱いだ。

住宅ローン減税は、ローンを組んで、家を建てたり購入したりした場合に、一定の条件のもとで、年末のローン残高に応じて、税額を減らしてもらえるというものだ。

いまのしくみだと、原則、10年間、年末ローン残高の1%分を上限に、1年で最大40万円分、10年間で400万円分を所得税などから差し引いてもらえる(所得税から引き切れなかった分は、住民税から差し引かれるが、住民税控除額には上限が設けられている)。今年の年末までに入居するケースが対象で、来年以降の扱いをどうするのか、内容の見直しの検討が行われている。

「控除>利息」の逆ざやが問題視

見直しの背景にあるのが、いわゆる「逆ざや」問題だ。

歴史的な低金利が続くなか、ローン金利も低い水準が続いている。住宅金融普及協会がとりまとめている「住宅ローン金利の動向」によると、たとえば、今月の変動金利タイプの最低金利は0.31%、10年間金利が固定されるタイプ(固定金利選択型(10年))では0.45%だ。将来の金利上昇リスクを負っている反面、今の金利で見ると、税金から差し引いてもらえる率、控除率1%のほうがはるかに高くなっている。

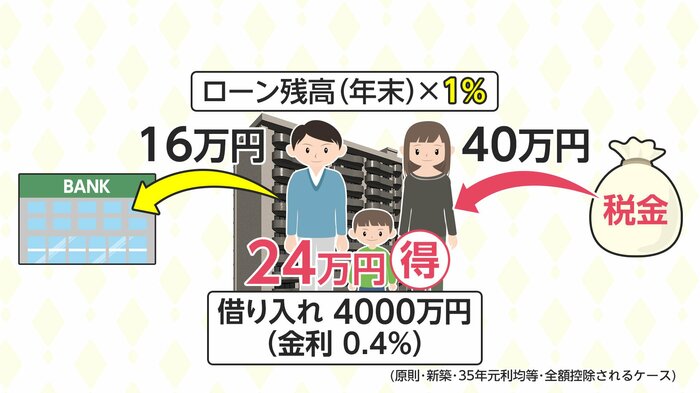

例えば、年利0.4%で4000万円のローンを組むとしよう。支払い利息は、その後の1年間でおよそ16万円だ。一方で、ローン残高の1%分が税金から差し引かれるので、年末の残高が4000万円だと最大40万円が戻ってくることになる。

返済とともに年末残高は徐々に減っていき、控除額も年々縮小していくが、最初の1年で見ると、24万円も得をするという計算になるのだ。

本来、利息の負担を軽くするための控除額が、利息よりも逆に高くなってしまう、これが「逆ざや」と呼ばれる状態で、税金の無駄遣いなどをチェックする機関である会計検査院が問題だと指摘していた。

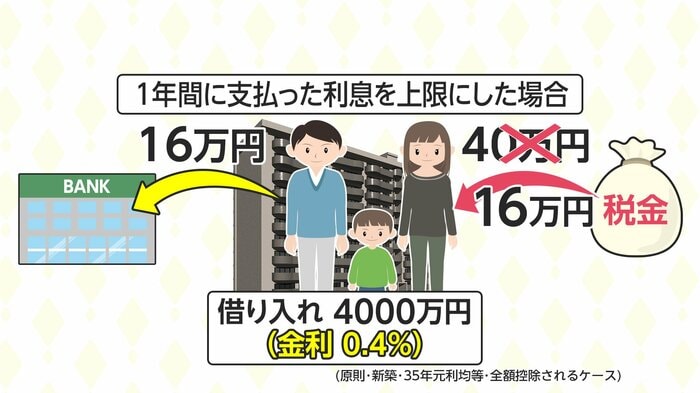

「逆ざや」問題の解決に向けての検討は、実は、1年前の昨年末にも行われていた。このときの与党の議論では、借りているローン金利が1%より低い人は、その人の払った1年間の利息額を上限にしたらどうかという意見が強かった。

年利0.4%の例でいうと、支払いの利息は16万円なので、税金から差し引く額も16万円を上限にするということになり、この案だと「逆ざや」は発生しない。

去年とりまとめられた与党税制改正大綱には「支払利息額を考慮して控除額を設定するなど、控除額や控除率のあり方を見直す」と書かれ、年間の支払利息額を上限の判断要素にしたうえで、本格的な検討は今年行うことにしていたのだ。

「0.7%」案で先手に出た国交省

こうしたなか、今年、「0.7%案」で先手を打ってきたのが、住宅・建築業界を所管する国土交通省だ。

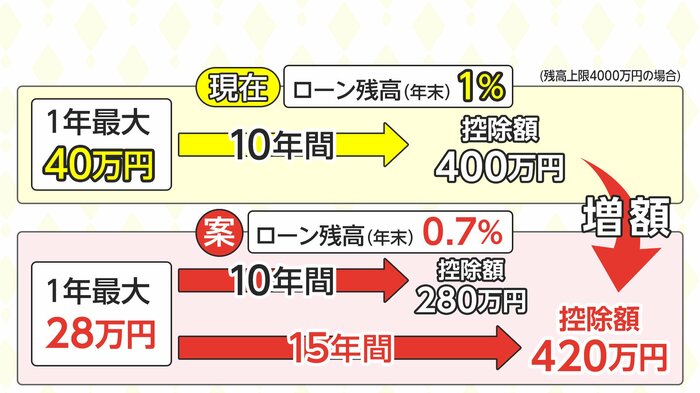

控除率を1%から0.7%に下げるというこの案では、年末のローン残高が4000万円のケースで、減税してもらえる控除額は、1年で最大28万円、10年間では280万円になる。

逆ざやをある程度解消しようというものだが、最大控除額は、現在の控除率1%・期間10年のしくみでの400万円と比べると、大幅に縮小する。

同時に、国交省が要望しているのが期間の延長だ。

たとえば、13年に延ばした場合、期間トータルの最大減税額は364万円となり、いまのしくみの400万円に近づくほか、15年に延ばせば、最大控除額は420万円になり、いまの400万円より増えることになる。

逆ざや批判に一定程度こたえつつも、住宅購入の勢いの落ち込みは防ごうという国交省のねらいがみてとれる。

これに難色を示しているのが、 国の財布を預かる財務省だ。

国交省の0.7%案では逆ざや解消には不十分で、そのうえ期間を延ばしてしまっては、まったく問題の解決にならないと主張している。

控除率を0.7%に下げる一方で、できれば期間は15年などに延長したい国交省と、それでは逆ざや問題の解消につながらないとする財務省が、 激しいせめぎ合いを繰り広げているのだ。

対象となる年末ローン残高の上限も、いまの4000万円から変わる可能性がある。

親からの住宅資金の非課税措置の今後も検討

住宅取得を後押ししようという税制では、ほかにも、父母や祖父母などから、住宅の新築や購入用の資金を贈与してもらった場合、原則、贈与額の1000万円まで非課税になるしくみもある。

いまの制度では、住宅取得などの契約を今年の年末までに結んだ場合となっていて、これを来年以降どうするかも、今回の税制協議で注目されるポイントだ。

ローンは金利タイプの特性にも注意を

税制面が大きくクローズアップされているが、住宅購入にあたって、ともに目を配っておきたいのが、ローンの金利情勢と選択するタイプの特性だ。

全期間固定型は、金利が返済まで変わらないが、変動型の場合、短期金利の変動に合わせて、半年ごとに金利が見直されるケースが通例だ。

金利が上昇した場合、毎月の返済額を5年間据え置く「5年ルール」や、5年後に適用金利を引き上げる場合は25%増を上限にする「125%ルール」を適用しているケースも多い。

その場合、毎月の返済額が急増する懸念はないものの、当初の予定通り元本が減っていかなくなるリスクがあり、期間内に完済できない場合は、最後に一括返済を求められるのが一般的だ。

低金利の環境が続いているが、ローンを組む際には、中長期的に金利情勢が変わる可能性をどうとらえるかを踏まえ、判断が求められる。

税制改正大綱とりまとめは12月上旬

家を購入するタイミングは、結婚や子どもの誕生・成長など、それぞれの家庭で異なるが、どういうローンを組むのか、税制優遇をどの程度受けられるかが、将来のマネープランを大きく左右する。

与党は12月10日にも来年度税制改正大綱を取りまとめる見通しだ。これから家を買おうという人にとっては、協議の行方から目が離せない状況が続きそうだ。

【執筆:フジテレビ経済部長兼解説委員 サーティファイド ファイナンシャル プランナー(CFP)智田裕一】