昨今、子どもへの金融教育の重要性が高まっている。2022年4月には民法上の成年年齢が引き下げられ、18歳でも保護者の同意なしでローンを組んだり、金融機関で口座を開いて投資を始めたりできるようになった。

さらに「人生100年時代」の到来が見込まれているため、「資産形成」を意識する機会も増えている今、必要なのは適切な金融リテラシーを身につけることだろう。折しも2022年度から高校において投資・資産形成などの金融経済教育が始まった。

とはいえ資産形成、なかでも投資というと抵抗感を示す人がまだまだいるかもしれない。そんな状況で、どうやって子どもに投資を伝えていけばいいのか。

子ども・親子向けのお金教育の事業「キッズ・マネー・ステーション」を手がける、株式会社イー・カンパニー代表の八木陽子さんに聞いた。

投資は会社を応援する行為、という大前提

投資と聞くと「お金儲け」「ギャンブル」のような極端なイメージを持つ人が、まだまだいるかもしれない。このように「投資」と「投機」を混同しないまでも、たいていの人は「投資=資産を増やすため」以外の意味を考えないだろう。

もちろんそれは間違いではない。しかし、八木さんは「子どもには『投資とは自分が応援したいと思う会社にお金を出して、その会社の成功に力を貸すこと』だと伝えています」と強調する。

応援したい、と言うとイメージしづらいかもしれないが、大人である我々にも「好きな会社」があるのではないだろうか。例えば、行きつけの洋服チェーン店を運営する会社や、お気に入りのお酒の製造元メーカーなどだ。

「それは子どもたちも同じです」と八木さんは言う。

「小学校高学年くらいになると『この会社』のお菓子や文房具、おもちゃが好き、などお気に入りの会社が出てきます。だから私たちは『投資って、その会社を応援したいという気持ちで行うといいんだよ』と教えています」

「投資」と「消費」は同じ、という考え方

応援したい、好きな会社の商品を買うように、その会社の株式などの金融商品を買う。つまり、「『消費』と『投資』は同じだよ、と伝えている」と八木さん。

「消費の場合は、応援したい会社にお金を出して商品やサービスを受け取ることで、自分の生活が豊かになるというリターンがあります。一方の投資では、お金を出すことで商品ではなく金銭的なリターンを得られる可能性があるということになります」

その際に、投資は「寄付ではない」というポイントも重要だ。

「応援した会社には利益をあげてもらい、自分達も幸せになるというのが大前提です。投資をしようとする企業が良い会社だけど利益を出せない、発展できないならそれは困るよね?と子どもたちに問いかけるのです」

自分が応援しようとしている会社は、どんな経営をしているのか?いい商品を定期的に出しているのか?子どもなりに会社を調べて見極めてみる。それも投資リテラシーを養う上で大切な点だ。

実際に、八木さんの講座でも「ブラック企業と、表面だけ環境保護を謳う『そこそこの会社』と、環境に良いものを作る会社の3つを例にあげたシミュレーションを通して会社を選ぶ力を養う教育を行っています」という。

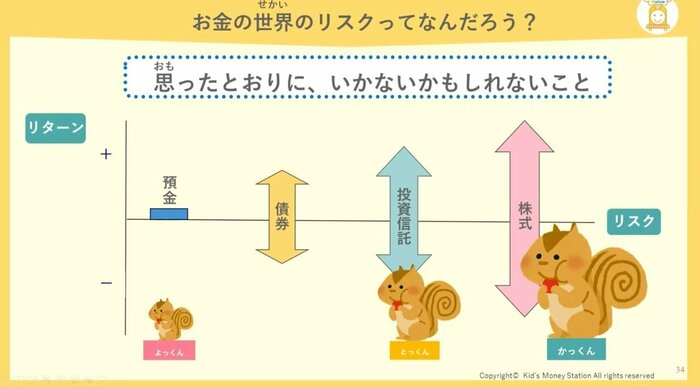

また投資には様々なリスクがつきものだということも伝えなければならない。それについては講座では、預金、債券、投資信託、株式においてリスクの振れ幅を表で示しながら説明しているそうだ。

「投資におけるリスクって『思った通りにいかないこと』です。例えば株式の場合はすごくうまくいくかもしれないし、株価が下がるかもしれない。その振れ幅が投資の『リスク』なんだよ、とキャラクターを使ったすごろくを用いたりしながら教えています」

投資の前に必要な「ベース」を作る

投資教育を始める前には、まずお金に関する基本的なリテラシーを養わなければならない。

「早くから投資教育を始めるお子さんもいるとは思いますが、急ぐ必要はありません。ベースとしてのお金の管理方法を理解してからの方が良いでしょう」

具体的には、「使う→ためる→増やす→借りる・貸す」の順で学んでいくのがベストとのこと。

小学生の間は、「使う」「ためる」ことを中心にリテラシーを高め、中学生ぐらいから投資で「増やす」ことや、18歳から可能になるローンを想定した「借りる・貸す」の学びへと移行していく。

キャッシュレス決済やオンラインショッピングが浸透した今では、入口である「使う」を学ぶため、あえて現金を持たせることも一つの案だ。お金は使えばなくなる、という事実を物理的に体感することで、子ども自身が使い方を自ら考えることの助けになる。

子どものお金の使い方に対して気になる点があれば、率直に言葉にして家族で話し合うことも必要だろう。価値観は家庭によって異なるので、対話をしながら家族ごとのルールを作っていくことが大切だ。

例えば、最近では我々の子ども時代には存在しなかった「オンラインフリマ」など金銭のからむ新たなサービスがいくつも登場している。

大人でも明確な答えを出せないケースもあるだろうが、こうした話題を避けずに向き合って話していくことも子どもの金融リテラシーの育成に役立つ。

そして、ためることに関しては「漠然とためるより何か欲しいものを買うために、目標設定をすることが効果的」と八木さんは言う。

もし子どもが高価な商品を欲しがった場合、ためる目標金額を設定して「いくらまでためたら、誕生日に買おう」などと工夫するのがおすすめだ。

月々少額の積立投資から始めてみる

使う・ためる経験を十分行った上で、増やす、投資の体験として「親子で一緒に投資信託や株などを買ってみるのもいいですね」と八木さん。

金融機関によって異なるが、未成年であっても親の同意があれば子ども自身の名義で口座開設できるところもある。

八木さんが提案するのは、投資信託を毎月定額で購入する積立投資。数百円から数千円の少額でも行うことができる。

「私の息子の場合、小学校高学年からお年玉を原資に、ある投資信託の積立を始めました。その商品は30社ほどの会社に投資していたものだったので、株主になったつもりで一緒に投資先の会社のHPなどを調べてみたりしました。

そうすれば基準価額が下落した時も、運用報告書を見せながら『頑張っている会社ばかりだったから、また上がるだろう。大丈夫だと思うよ』などと親子で話したりできましたね」

子どもの頃からこうした実体験を積むことで、短期的な利益を求めるのではなく、長期で積み立てていくという投資スタイルを学べ、それが投資詐欺トラブルに巻き込まれることも防ぐことにもつながるのだ。

投資詐欺トラブルに巻き込まれないために

「長期積立は、株の購入と違って大きく資産が増えることはありませんが、時間を味方につけることで一般的な資産形成には十分な投資方法だと理解できるでしょう。

2019年の金融庁の「老後30年間で約2000万円が不足する」という試算を発端に議論を巻き起こした『老後2000万円問題』によって、投資をして資産を増やさなければ、と思う人が多くなりました。

そんなとき、つい長期の目線を忘れがちです。そのために投資詐欺のトラブルに巻き込まれやすくなることがあるのです」

事実、近年では主にSNSを入口として若者たちが投資詐欺トラブルに遭うケースが増えている。

「子どもの頃から、投資とは長期的に会社を応援していくものだと理解できていたら、短期で儲かるような、おいしい話など基本的にあるわけない、とわかるようになります。そうすれば一般的には考えられない利回りが提示された投資詐欺の商品を見ると『おかしい』と思えるはずです」

親自身が投資に対して自信が持てないならば、親子講座などに参加して「一緒に学ぶ」スタンスで始めればいい。人生100年時代において、金融リテラシーが必須であるのは大人も子ども同様なのだから。

八木陽子

株式会社イー・カンパニー代表取締役。ファイナンシャルプランナーやキャリアカウンセラーとしての豊富な実績を基に、消費者の視点から誰よりも分かりやすく「お金」「経済」「キャリア」を伝える。主な著書に『6歳からのお金入門 一生お金に困らない子に育つ本』(ダイヤモンド社)、『10歳から知っておきたいお金の心得〜大切なのは稼ぎ方・使い方・考え方』『今から身につける「投資の心得」〜10歳から知っておきたいお金の育て方〜』(ともに、えほんの杜)など。

取材・文=高木さおり(sand)

イラスト=さいとうひさし