「成長の成果である税収増などを国民に適切に還元する」

9月末の会見で、こう表明していた岸田首相は、20日、与党幹部に所得税減税の検討を指示した。

「還元」発言が大きな波紋を広げ続けて約3週間、岸田政権は、所得減税にかじを切ることになった。

自民党税制調査会は23日、幹部会合を開き、今後の議論について意見を交わした。

「定額」と「定率」2つのやり方

所得税は、個人の所得にかかる税金だ。

課税される所得から、扶養する家族や負担した社会保険料などに応じた所得控除を差し引いた金額に、税率をかけて計算する。

税率は5%から45%まで段階的に分かれ、所得が大きくなるにしたがって高くなる。

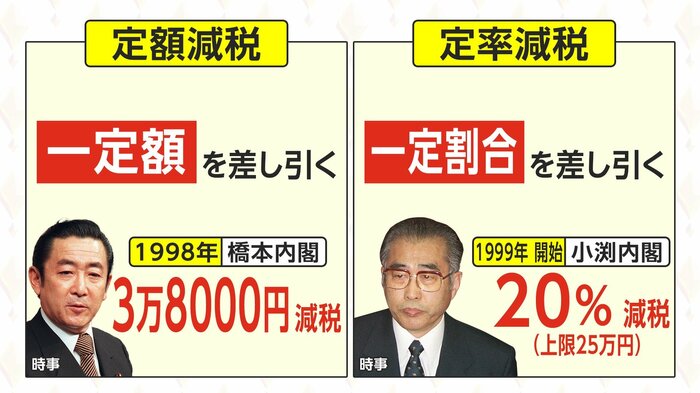

過去に経済対策として行われた所得税の減税としては、「定額減税」と「定率減税」がある。

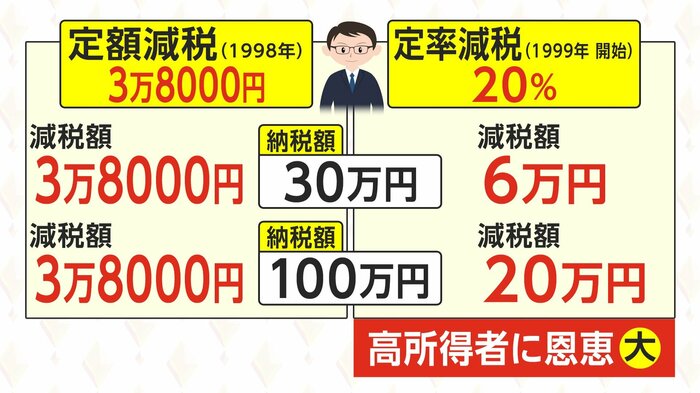

「定額減税」が、所得に関係なく税額から「一定の金額」を一律で差し引くのに対し、「定率減税」は、「一定の割合」を差し引くもので、所得が多いほど減税額は大きくなる。

「定額減税」が実施されたのは、1998年の橋本内閣の時だ。

前の年の1997年、アジア通貨危機が起こり、山一証券が破綻するなど金融不安が広がる中、12月に方針が表明された。

減税は翌年の2月から行われ、年の途中でさらに追加されて、2段階での実施となった。

これにより、年間の納税額から、一律であわせて3万8000円が差し引かれたほか、配偶者や子どもなどを扶養している場合は、1人あたり1万9000円が減税された。

所得税の減税規模は2兆8000億円で、初回の減税だけで納税者は400万~500万人減少したと試算され、税金を払う人が大幅に減る結果となった。

1999年に小渕内閣が始めたのが「定率減税」だ。

「恒久的減税」と位置づけ、25万円を上限に所得税額の20%を減税した。

減税規模は年間2兆6000億円で、小泉政権下の2006年に半分になり、2007年に全廃されるまで続いた。

「定額」「定率」いずれの場合も、所得税とあわせて、住民税でも減税が実施された。

現実の景気浮揚効果はどうだったのか、当時の経済状況を振り返ってみると、1997年度と1998年度は、実質GDP(国民総生産)でマイナス成長が連続したが、1999年度には0.6%のプラスに転じ、2000年度は2.6%のプラス成長になった。

一方、GDPの半分を占める個人消費は、1998年度から2007年度まで、プラスとはいえ、2%を下回る水準が続いた。

疑問符がつく「即効性」

今回の「減税」は、経済対策として効果を発揮するのだろうか。

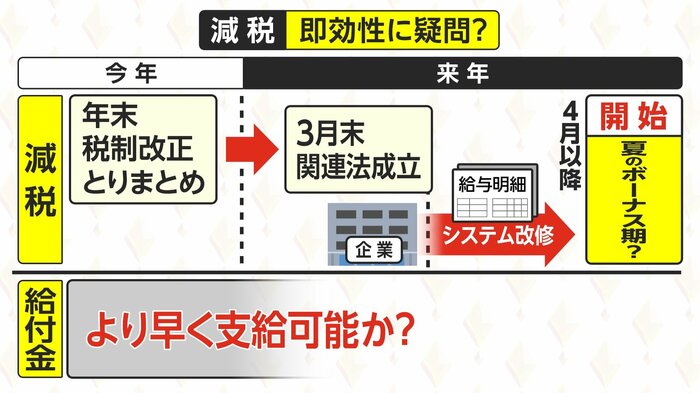

疑問符がつくのは、「即効性」だ。

税制改正は、年末に与党で内容が取りまとめられ、関連法案が年明けに国会に提出され、年度末に成立するのが通例だ。

また、会社員など給与所得者の場合、所得税は源泉徴収という形で納めていて、毎月の給料やボーナスから天引きされる仕組みとなっている。

給与所得者の減税は、この天引きされている税金から行われることになるが、企業が給与システムを改修するのに1~2カ月かかることも予想され、通例の流れで行けば、実際の減税は2024年の4月以降、夏のボーナス時期になる可能性もある。

これに対し、予算措置で手当てする給付金なら、より早く、地方自治体を通じて配ることができるため、給付金と比べた場合、減税は「即効性」という点では劣ることになる。

また減税額は、給与明細などで確認することになるので、口座に振り込まれる給付金とは、「実感」という点でも見劣りするとの指摘がある。

2009年には、麻生政権のもと、検討された定額減税を軌道修正する形で、定額給付金の支給が実施された。

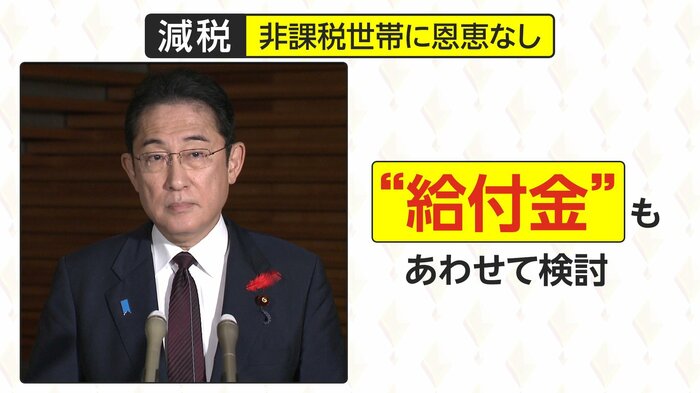

さらに、もともと税金を払っていない「非課税世帯」には減税の恩恵が届かないという問題がある。

定額減税の場合は、税金を納めていたとしても、納税額の方が減税額より大きく、減税しきれない層が出てくることも想定される。

低所得者層向けには給付金での対応もあわせて検討される見通しだが、不公平が生じないよう、全体の制度をどう精緻に組み立てるかが、大きな課題だ。

「経済成長の成果である税収増」とは?

そもそも、岸田首相が還元するとした「経済成長の成果である税収増」とは、何を指しているのか、はっきりしない。

2022年度の国の税収は、71.1兆円となり、過去最高を更新した。

当初予算での見通しを6兆円程度上回り、2022年11月の第2次補正予算段階の見積もりからは2.8兆円上振れしている。

ただ、増加要因を見ると、所得税収は、賃上げによる給与収入の増加や配当収入の伸びがけん引している面が強いが、消費税収の拡大は、円安や資源高に伴う輸入物価をはじめとしたモノの値段の上昇が反映されている側面があり、法人税収は、コロナ禍からの経済活動の持ち直しのほか、円安による海外収益の向上も増加をもたらす因子となっている。

税収増のすべてが「経済成長の成果」とは必ずしも言えないのが現実だ。

また2023年度は、8月までの税収が、前年の同じ時期と比べて2兆円ほど少なく、この先伸びていくかは不透明だ。

2022年度は、税収が増えるなどした結果、決算で余ったお金(=決算剰余金)が2.6兆円となったが、法律により、その半分は国債の償還に充当することが決められているほか、防衛力強化の財源としても活用される方向になっている。今の枠組みのままだと、剰余金を所得税減税に回すことは難しい。

一方で、法人・所得・たばこの3つの税は、「2024年以降の適切な時期」から、防衛力強化の財源として、増税することが決まっている。

自民党の萩生田政調会長は20日、岸田首相との面会後、「これから減税策を考えるのに、来年から防衛増税をやるのは、国民にまったくわかりづらい話だ」と述べ、所得税増税を含めた防衛増税の来年実施見送りは既定路線だとの認識を示した。

財源に余裕がなく、増減税の議論が混在する中、政策の整合性が見えにくくなってきた。

公平で、経済対策として有効な仕組みになるか

年末に向けた税制改正の議論を取り仕切る宮沢自民党税制調査会会長は20日、定率減税について、「高額所得者に有利になる制度で、なかなか難しいだろう」とした一方、「定額減税は、皆さん均等に減税の効果がある」との見方を示していて、定額減税案が有力視されている。

減税の期間については「1年が極めて常識だろう」と述べたが、与党内には「1年では短い」との意見もある。

政府・与党は、今回の減税を、一時的な措置と位置づけて検討を進める見通しだが、財務省関係者は「減税から元に戻すときは負担増になり、増税とみられる可能性がある」との懸念を示している。

支持率が低迷する岸田首相の政権浮揚の切り札とされる「減税」は、方法や規模、期間などをめぐる調整が相当複雑なものになるのは確実だ。

公平で、かつ、経済対策として十分な効果を発揮できるしくみを構築できるのか。

議論の過程を注意深く見ていく必要がある。

(執筆: フジテレビ解説副委員長 智田裕一)