政府は、スタートアップ企業への投資を促すため、国内ファンドの出資先を制限する規制を緩和する方針だ。

スタートアップ投資の規制緩和 海外マネー呼び込む狙い

政府が2022年にまとめた「スタートアップ育成5か年計画」では、投資額を現在の10倍以上の10兆円規模に引き上げ、スタートアップを成長戦略の柱にするとしている。

しかしスタートアップに出資する投資組合「LPS」には、海外企業への出資比率を50%未満にしなければいけない規制があり、“LPSに海外から資金が集まりにくい”との指摘があった。

そのため政府は、2023年にも、その規制を撤廃する法改正を行う方針。規制緩和で投資の自由度を高め、海外マネーを呼び込む狙いがある。

ユニコーン企業を待たずに“育てる” 投資家の価値観もアップデートを

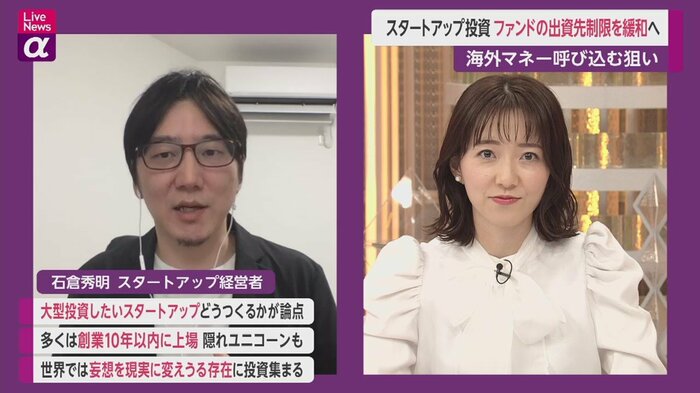

「Live News α」では、(株)キャスター取締役CROの石倉秀明さんに話を聞いた。

内田嶺衣奈 キャスター:

投資に関する制限の緩和、スタートアップの経営者である石倉さんの目には、どのように映っていますか?

「キャスター」取締役CRO 石倉秀明さん:

制限があるよりも、ない方が、海外マネーは集まりやすくなるので、これは歓迎すべきこと。

ただベンチャーキャピタルやファンドからすれば、国内外問わず大きくリターンが見込める会社に投資したいのが本質。海外マネーが日本のスタートアップに即流れることになるかというと、そう簡単ではないと思う。

そもそも、大きな金額を投資したいと思うスタートアップが、日本に多くあるのか。少ないならどうやって作るのか、というのが本当の論点。つまり、“ユニコーン”になる会社を増やせるかが重要だと思う。

内田嶺衣奈 キャスター:

評価額が10億ドル以上の、未上場企業。いわゆる“ユニコーン企業”を生み出すためには、どうしたらいいのでしょうか?

「キャスター」取締役CRO 石倉秀明さん:

現状、日本のスタートアップの多くは、創業10年以内に上場することが多い。というのもベンチャーキャピタルは、投資したら10年以内にリターンを出さないといけない。なので必然的に、そこから投資を受けているスタートアップも、10年でリターンを出すことが必要になります。

結果的に、海外だとまだ上場2歩手前くらいの規模で上場する会社が、日本には多い。海外であればユニコーンになっていたであろう、“隠れユニコーン”が40社以上あると言われています。

ある程度大きくなったら、スタートアップが未上場のままでも大型の資金調達ができて、上場を焦らなくてもよくするためのいわゆる“セカンダリー投資”などももっと必要だと思うんです。

あと、やはり収益化までの期間がかなり長くなるが、世の中を大きく変える“可能性への投資”をどう行っていくかが非常に重要だと思います。

内田嶺衣奈 キャスター:

可能性への投資とは、どういうことなんでしょうか?

「キャスター」取締役CRO 石倉秀明さん:

どんな企業に投資するかという「おカネの使い方」の議論、つまり投資家の価値観のアップデートも必要なのではないかと思う。

日本では、まず業績をもとに株価が決まりますが、世界では逆の流れが出ています。

例えば「テスラ」や最近の「オープンAI」などは、赤字で収益が全くなくても、世界を変える技術・いわば“妄想を現実に変えうる存在”に投資が集まり、その資金をもとに実際にサービスが作られ、後から多大な収益をもたらすという順番です。

なので、この“妄想”を支える技術が花開くまでの長い期間を、投資としてどう実現するのか、というのが課題としてあると思います。

内田嶺衣奈 キャスター:

ユニコーン企業が現れるのを待つのではなく、育ちやすい土壌をつくっていくことが、未来に向けた社会の責任ではないでしょうか。世界を変えたいという熱い志に触れ、その夢を一緒に追いかける、そんな投資家が増えればと思います。

(「Live News α」1月23日放送分より)