親が亡くなった後の「実家」をどうするか考えたことはあるだろうか。子どもが移り住むのであればいいが、遠方で住みたくない・すぐには住めない場合も考えられる。

相続権を放棄する「相続放棄」という方法もあるが、その場合は債務だけではなく、プラスの資産も放棄することになる。相続放棄の期限は「相続の開始を知った時」(一般的には被相続人の死亡日)から3カ月以内なので、意外に時間もなかったりする。悩ましいところだが、相続するかしないかはどう判断すればいいのだろう。

「実家」がマイナスの“負動産”になる可能性もある

今回はOAG税理士法人の税理士・奥田周年さんに「地方の実家が相続対象になったとき」を想定してもらい、判断のポイントや注意点などを伺った。

――遠方の実家に住む親が亡くなると、どんなものが相続対象になる?

一般的な家庭だと、自宅の土地、建物、地方銀行や郵便局の口座、簡易保険、県民共済などが相続対象の財産になると考えられます。交友関係の広い方であれば、証券会社の口座や金の延べ棒、タンス預金、絵画や骨董を所有していることもあるかもしれません。親に債務がある場合はそちらも引き継ぐ必要がでてきます。実家が遠方の場合、帰る頻度が少ない方がほとんどです。このため、ご家族が親の交友関係や取引先もよくわからないことが多いので、財産はもちろんのこと、債務の存在も調査しなければならなくなります。

――実家を相続することで損することはあるの?

財産性があれば損にはなりにくいのですが、借金などの借入が多かったり、実家を所有することで出費だけが増えてしまう“負動産”であれば、相続放棄を視野に入れる必要がでてきます。負動産の例は、管理費や修繕積立を毎月支払っているエレベーターのない古いマンション、使用価値が低いのに固定資産税の高い一戸建てなどが想定されます。雑草や樹木などが生い茂り、家の管理が大変なところもマイナスになるかもしれません。周囲から文句などを言われる可能性もあります。

住まない・使わない不動産でも、売れたり、処分できたり、有効活用で収益をあげられるのであれば相続しても問題はありません。立地によっては、例えば、(建物を取り壊して)駐車場などにすることも考えられます。ただ、何に利用したらよいのかわからないどうしようもない土地は、悩みがつきないと思います。

――所有がマイナスになりそうな土地の参考にできる情報はある?

都市計画法では、都市計画区域内の土地の区分を(1)市街地又は市街地として開発していく「市街化区域」(2)建築や宅地開発を抑制する「市街化調整区域」(3)どちらでもない地域、と大きく3つに分けられます。目安ですが(2)や(3)の地域では、利用方法が見つからないと負動産になる可能性はあると思います。この情報はインターネットで「○○市 都市計画図」などと検索すると調べることができますし、掲載されていない場合も役場の都市計画課に連絡すれば確認できると思います。

相続の判断基準は有効活用できるか、売却できるか

――実家を相続するべきかどうか、判断の参考になるポイントはある?

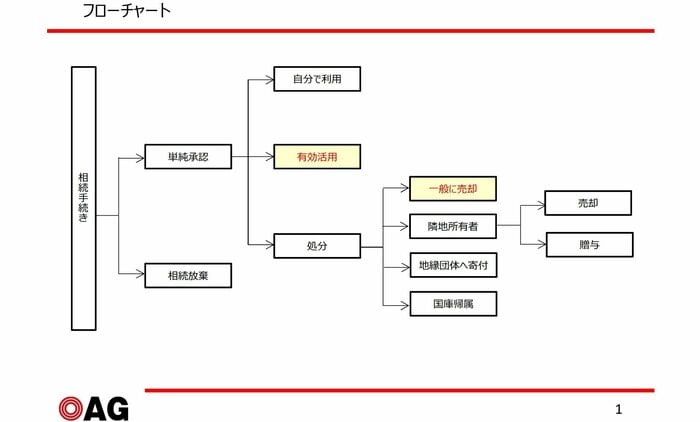

財産より債務が多いかどうか、子どもたちが相続したい財産があるか、有効活用できるかどうかでしょう。住まない実家を相続するなら、(地場の不動産会社などを通じて)一般の方に売却できるのかどうか。ここは土地の価値の話にもなり、誰かにとって必要なものかどうかも判断ポイントでしょう。売却できないのなら、隣地所有者への売却や贈与、地縁団体へ寄付、国庫帰属という方法もありますが、手間がかかるというのが正直なところです。一般の方に売却できないのであれば、相続しなくてもいいのではという気もします。

――実家を相続するにはどれくらいのお金がかかる?

主には登録免許税、相続税がかかります。例えば、地方の住宅街にある実家を相続するとなると、不動産の評価額は全体で1000万円~2000万円前後くらいでしょうか。そうすると登録免許税は10万円ほど、相続税は他の財産がどれだけあるかにもよりますが、一般的な財産の所有状況ならほぼかからないと思います。田舎に住宅がある場合もほぼ変わらないと思います。

ただ、住宅街の実家でも田舎の実家でも固定資産税は毎年かかり、不動産が2000万円前後でも年間で10~15万円ほどはかかります。不動産は管理しなくてはいけないので、遠方にあると時間もとられます。空き家だと塀などが倒れ、隣接する敷地に被害を与えるかもしれませんし、不法侵入などで予想外の費用が発生する可能性もあるでしょう。

――相続放棄をした場合、実家の建物や固定資産税はどうなる?

相続放棄をした場合、相続財産の管理や清算をする「相続財産管理人」(家庭裁判所が選定)が選任されるまでは、相続人に家の管理責任があります。これまでは、誰がいつまで管理義務を負うのかあいまいでしたが、2023年4月に施行予定の民法改正では、その点が明確になります。家屋の修繕などの保存行為をしなければいけない者は、相続財産をその放棄時に占有している者に限定され、また、次の相続人又は相続財産の清算人に引き継がれるまでの期間、保存行為をすればよいことになりました。

また、実家の固定資産税は、相続放棄した場合は原則として支払う必要はありません。しかし、固定資産税は、1月1日現在の所有者(台帳に登録されている人)が納税義務者となります。このため、相続放棄の受理が年明けになってしまった場合、その年の納税義務は、相続人が負うことになります。

2023年には相続土地国庫帰属法という新たな法律も施行予定

――実家を持ちたくないときの処分方法や流れを教えて。

相続放棄をしないのであれば、どのように処分をするかどうかになるでしょう。一般に売却できそうな土地は不動産会社にお願いして売ればいいと思います。売れそうにないときは、実家の隣地の方や近隣の方に声をかけて買ってもらえるのかを相談したり、地縁団体に寄付できないか相談するのも選択肢でしょう。最後の手段としては、2023年に施行される「相続土地国庫帰属法」を通じて、国に帰属させることもできると思います。

――「相続土地国庫帰属法」とはどんなもの?

今までは土地をいらないと思ったとき、相続放棄しかありませんでしたが、それは全ての財産の相続を放棄しなければなりませんでした。これが「相続土地国庫帰属法」を使うと、不要な土地だけを国に渡せる可能性が出てきます。利用する人にとっては便利な制度になると思います。

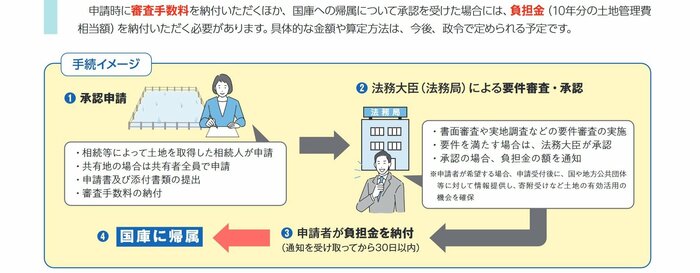

【相続土地国庫帰属法の手続きの流れと費用】

・相続人が承認申請→法務大臣(法務局)の要件審査→申請者が負担金を納付→国庫帰属

・負担金は、10年分の土地管理費相当額を納付します。粗放的な管理で足りる原野…約20万円、60坪程度の市街地の宅地…約80万円

(※建物の解体費用は自己負担)

――実家の相続で後悔しないため、親が元気なうちにできることはある?

プラスの財産が多いのであれば、親の資産・債務がどれだけあるのか知っておくこと。手続きの仕方や誰に連絡をすればいいのか知っておくことでしょうか。相続人が実家から離れているのであれば、手続きが進めやすいように遺言書を作ってもらってもいいかもしれません。マイナスの財産が多いのであれば、相続放棄も選択肢になります。ただ、放棄すれば亡くなった方との共有の財産を含めてもらえなくなるので、共有の財産については生前贈与などを考えてもいいでしょう。

共通することとして、被相続人に意思能力がなくなると財産が塩漬けになります。銀行でのお金の引き出し、生前贈与、契約書のサインなども難しくなります。2020年の新型コロナウィルスの流行のときのように、いつ何時、「緊急事態宣言」の発令により、行動が制限されるかわかりません。元気なうちにご家族で話をしておくことも大切です。

思い出が詰まった実家も空き家状態で放置となれば、思わぬ費用や時間がかかったり、近隣に迷惑をかける可能性もある。勢いで相続してから後悔しないよう、有効活用の余地や売却や譲渡の可能性は、今のうちに調べておいていいかもしれない。

奥田周年

税理士、行政書士。大学卒業後、1994年にOAG税理士法人(旧・太田・細川会計事務所)に入所。相続関連業務に対応する「チーム相続」のリーダーを務めるほか、相続関連の無料情報配信サイト「アセットキャンパスOAG」(https://www.oag-tax.co.jp/asset-campus-oag/)も運営する。著書には『身近な人の遺産相続と手続き・届け出がきちんとわかる本』(日本文芸社)、共著には『家族に頼らないおひとりさまの終活~あなたの尊厳を託しませんか~』(ビジネス教育出版社)など。